“Заплати налоги и спи спокойно” - этот слоган из недалекого прошлого обретает новые смыслы. Наступают времена тотального контроля за предпринимателями, особенно в интернете. Налоги надо платить и точка. Сегодня расскажем об одной из самых популярных форм налогообложения для интернет-магазинов - УСН. Что такое упрощенка, как на нее перейти, заполнять декларации и не только - читайте в нашей статье.

Что такое упрощенная система налогообложения

УСН - один из специальных налоговых режимов. Есть еще основной - ОСН. На него встают автоматически при регистрации ИП или юридического лица. Но ОСН - это сложно и дорого. Поэтому все, кому можно, сразу же соскакивают с этого режима на один из специальных. В бизнесе формата “купи-продай” это обычно УСН.

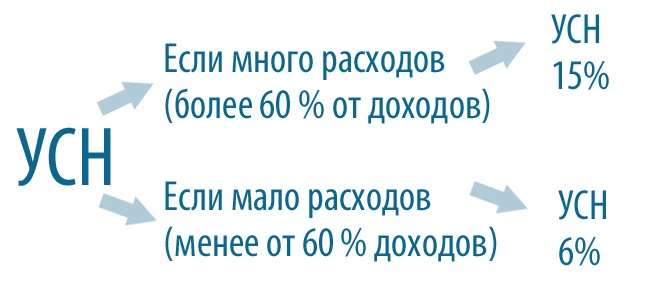

При упрощенном налогообложении налоги платятся с выручки или прибыли. Для этого существует 2 отдельных формата. При постановке на УСН нужно выбрать тот, что подходит. Ставки там тоже разные.

Два формата упрощенки

УСН “Доходы”

При этом режиме налогооблагаемой базой является валовая выручка. Ставка составляет 6 процентов. Приведем пример: за год вы заработали 1 миллион рублей. При ставке налога 6% придется заплатить государству 60 тысяч. Затраты (любые) при УСН “Доходы” не учитываются. Это тянет за собой существенный минус: если вы отработали в убыток, налог все равно придется заплатить. Поэтому для интернет-магазинов более интересен другой формат УСН - “Доходы минус расходы”

УСН “Доходы минус расходы”

Здесь налогооблагаемая база - ваша чистая прибыль после вычета всех затрат. Ставка - 15 процентов. Проиллюстрируем примером: вы продали опять на миллион, но потратили 700 тысяч на закупку товаров у поставщиков. Таким образом чистая прибыль составила 300 тысяч рублей. Налог берется именно с этой суммы - она будет налогооблагаемой базой. 15 процентов от 300 000 - 45 000 рублей. В данном случае это выгоднее, чем платить 6 процентов с выручки. Но так бывает не всегда.

Какую упрощенку выбрать: 6% от доходов или 15% от прибыли

Здесь все зависит от ваших затрат, торговой наценки и других факторов. Каждый случай нужно рассматривать отдельно. В примере выше наша чистая прибыль была 300 тысяч рублей при валовой выручке в один миллион. Если торговая наценка выше, прибыль была бы больше. Например, при большей торговой наценке прибыль может быть не 300, а например 500 тысяч, а налог - 75 000. Получается, что выгоднее применять ставку 6 процентов от выручки.

Как выбрать 6% от доходов или 15% от прибыли

Но есть нюанс: налогооблагаемую базу можно уменьшать не только на стоимость купленных товаров, а и на другие расходы, которых довольно много. Ниже мы расскажем об этом более подробно.

Некоторые тонкости

На самом деле ставки 6 и 15 процентов не такие уж и жесткие. Во-первых, региональные власти могут уменьшать ставку. При УСН “Доходы” она может быть снижена до 1 процента, а при “Доходы минус расходы” - до 5 вместо 15. Кроме того, на участников режима распространяется правило минимального налога. Если исчисленный за календарный год налог оказался меньше 1 процента, государству нужно заплатить 1 процент с суммы прибыли. Это страхует обе стороны: предприниматель не несет избыточную налоговую нагрузку, а государство получает гарантированные минимальные платежи в бюджет.

И еще. Законами субъектов Российской Федерации на два года может быть установлена налоговая ставка в размере 0% для индивидуальных предпринимателей, впервые зарегистрированных и осуществляющих деятельность в производственной, социальной и (или) научной сферах, а также в сфере бытовых услуг населению (п. 4 ст. 346.20 НК РФ). Период действия этих налоговых каникул - по 2020 год, так что еще успеете. Возможно, налоговые каникулы продлят - разговоры об этом постоянно ведутся в правительственных кругах.

Кому можно применять упрощенку

Не всем. Для того, чтобы попасть под этот налоговый режим, нужно подходить под следующие критерии:

- количество сотрудников, официально зачисленных в штат, не должно превышать 100 человек. Если больше - разрешается применять только общий налоговый режим;

- ежегодный доход не должен превышать 150 миллионов рублей. Заработали на одну копейку больше, добро пожаловать в ОСН;

- остаточная стоимость компании не может быть больше 150 миллионов рублей;

- доля участия других организаций - не более 25 процентов (для юридических лиц);

- запрещено использовать упрощенную систему налогообложения компаниями, имеющими филиалы (тоже для юридических лиц).

Условия применения УСН

Когда можно переходить на УСН

А вот тут есть небольшая законодательная ловушка, в которую попало немало новоиспеченных предпринимателей. Дело в том, что встать на упрощенку можно в двух случаях:

- в течение месяца после регистрации ИП или ООО;

- с начала календарного года.

Как мы писали выше, по умолчанию все встают на общий налоговый режим. То есть, если ничего не делать, будете платить по полной. На подачу уведомления о переходе на УСН дается месяц с даты регистрации (п. 2 ст. 346.13 НК РФ). Если открывать ИП или юрлицо в налоговой, срок регистрации будет составлять 3 рабочих дня. А вот когда открываете компанию через МФЦ, срок может растянуться до 2 недель и даже больше. Поэтому при получении учредительных документов сразу проверяйте дату регистрации. Она указана в уведомлении и выписке из реестров ОГРН и ОГРНИП.

Срок отсчитывается не с даты получения документов на руки, а с даты регистрации. Если не перейти на упрощенку в течение месяца, придется ждать начала следующего года. А весь год вы обязаны уплачивать НДС, вести полную бухгалтерию (с фиксацией всех финансовых операций в учетных программах, хранением первичных документов, предоставлением бухгалтерской отчетности в Федеральную налоговую службу и так далее) и уплачивать кучу других налогов, например, на прибыль в размере 20 процентов.

Работать на ОСН даже полгода - непосильный груз для большинства предпринимателей. Известны случаи, когда бизнесмены закрывали вновь созданное ИП только потому, что не успели вовремя перейти на упрощенку или другой спецрежим. Это тоже морока, особенно если бизнес уже запущен и продажи идут. Нужно перезаключить все договора (поставщики, аренда), открыть новый расчетный счет в банке и прочее. В общем, запомните: встать на упрощенку можно в течение месяца после регистрации ИП или ООО.

Сроки и документы для перехода на УСН

Как перейти на упрощенную систему налогообложения

Вообще идеальный вариант - подавать бумаги о переходе вместе с пакетом документов на регистрацию ИП или ООО. Так вы освободите себя от лишних визитов в налоговую и будете уверены, что встанете на упрощенку. Но здесь тоже не без нюансов: подать документы можно только в налоговую, МФЦ этим не занимаются.

Итак, для перехода на упрощенную систему налогообложения нужно подать уведомление установленной формы - 26.2-1, форма КНД 1150001. Документ подается в двух экземплярах: один остается в ФНС, второй отдают на руки предпринимателю. Уведомление составляется на одной странице и содержит следующие данные:

- код налогового органа, в которое подается уведомление. Документ подается в налоговую по месту регистрации ИП или ООО, а не по месту ведения деятельности, как в случае, например, с ЕНВД;

- полное наименование организации или ФИО индивидуального предпринимателя;

- дата перехода на упрощенную систему налогообложения;

- доход за 9 месяцев предыдущего года, если вы переходите на упрощенку с другого налогового режима;

- объект налогообложения. Нужно поставить галочку напротив пунктов “Доходы” или “Доходы минус расходы”, в зависимости от того, что вы выбрали;

- фамилия, имя и отчество налогоплательщика или его представителя;

- номер телефона налогоплательщика;

- наименование документа, подтверждающего полномочия представителя;

- дату, подпись.

Подать уведомление можно и в электронном виде, вместе с документами на регистрацию ИП или юридического лица. Правда, для этого нужно завести личный кабинет и получить усиленную квалифицированную электронную подпись. Можно подавать уведомление через законного представителя, но тогда понадобится нотариально оформленная доверенность.

Достоинства и недостатки УСН

Достоинства:

- сумма налога зависит от прибыли. Если показываете убытки или прибыль небольшая, будете платить по минимуму;

- простота заполнения деклараций;

- не нужен бухгалтер. Все доходы и расходы ведутся в “Книге учета доходов и расходов”. Первичные документы для налоговой отчетности не требуются.

Недостатки:

- подходит не всем. Как мы уже говорили, крупные компании не могут использовать упрощенную налоговую систему;

- нужно уплачивать авансовые платежи.

На какие расходы можно уменьшить налогооблагаемую базу

При выборе объекта “Доходы минус расходы” налогооблагаемую базу можно и нужно уменьшать. Причем в расходы можно записывать не только средства, потраченные на закупку товара. Сюда можно включить практически любые траты, прямо связанные с бизнесом. Вот некоторые примеры:

- аренда помещения;

- корпоративная сотовая связь для сотрудников;

- средства, потраченные на рекламу и продвижение;

- покупка оборудования, контрольно-кассовой техники;

- оплата труда сотрудников, в том числе премии и иные выплаты;

- страхование работников, имущества и ответственности;

- проценты по кредитам, взятым на запуски или развитие бизнеса;

- прочие расходы.

Подытожим: налогооблагаемую базу при объекте “Доходы минус расходы” можно уменьшать почти на любые траты. Единственно условие - расходы нужно подтверждать документально. Так что храните все счета-фактуры, товарные накладные, акты выполненных работ и даже кассовые и товарные чеки. Без документов, подтверждающих расходы, налогооблагаемую базу не уменьшить. Полный перечень доходов, на которые можно уменьшить налогооблагаемую базу, содержится в статье 346.16 налогового кодекса РФ ”Порядок определения расходов”.

Добавим ложку дегтя: базу можно уменьшить на расходы, так или иначе связанные с получением прибыли. Не получится включить в декларацию расходы, например, на покупку питьевой воды в офис, туалетные принадлежности и подобные платежи. Однако многие предприниматели виртуозно выходят из положения. Например, аренда ресторана для новогоднего корпоратива может быть задекларирована как проведение семинара или конференции. Возьмите на заметку. Лучше вообще включить в декларацию все расходы. Не прокатит и не прокатит - не страшно. Это лучше, чем не задекларировать действительно важные платежи.

Как и когда подавать декларацию УСН

Декларировать доходы нужно ежегодно, не позднее 31 марта года, следующего за отчетным. А в течение текущего периода надо делать ежеквартальные авансовые платежи. Если переплатите - деньги можно будет зачесть для оплаты налогов в следующем отчетном периоде.

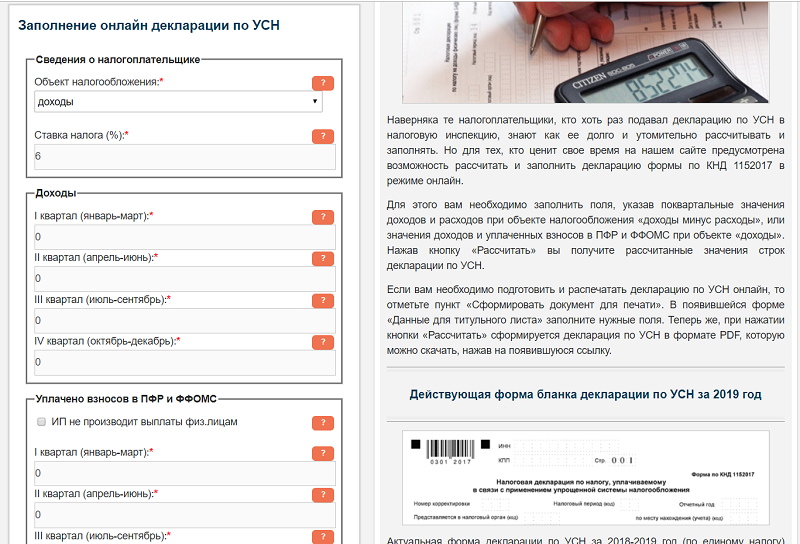

Декларация подается в установленной форме - КНД 1152017. Заполнить ее можно самостоятельно или обратившись в агентство, оказывающее такие услуги. Также можно воспользоваться онлайн-сервисами для заполнения деклараций УСН. Если работаете с облачной бухгалтерией, документ будет сформирован автоматически на основе первичных данных. Система сама оформит документ, подаст декларацию и даже заплатит налоги в ФНС.

Онлайн-сервис для заполнения декларации по УСН

Декларацию УСН можно подавать как в бумажном, так и в электронном виде.

УСН 2020: какие изменения ждут упрощенку в будущем году

Следующий год принесет несколько изменений для пользователей УСН:

- те, кто использует объект налогообложения “Доходы” не будут сдавать декларации. Данные о выручке поступят в ФНС через онлайн-кассы;

- изменятся лимиты использования. Применять УСН можно будет при доходе до 200 миллионов и штате сотрудников до 130 человек. Правда, ставки будут другими: если вы зарабатываете 150-200 миллионов и в компании трудятся 100-130 человек, ставки будут 20% (объект “Доходы минус расходы”) и 8% (объект “Доходы”);

- возможно, индивидуальным предпринимателям разрешат использовать налог на профессиональный доход. Сейчас его могут применять только самозанятые граждане, не оформленные в качестве ИП. Налог может “убить” упрощенку за счет низких ставок: 4% от дохода при работе с физическими лицами и 6% - с организациями.

Надеемся, статья оказалась полезной. Платите налоги и спите спокойно!